Finansiell utveckling i sammandrag

- Nettoomsättningen för kvartalet uppgick till 194 (220) TSEK. Kvartalets omsättning utgörs av intäkter hänförliga till försäljning av den digitala läkemedelsroboten Dosell samt av försäljning av det medicintekniska hjälpmedlet Pilloxa. Pilloxa AB förvärvades den 28 november 2022 och cirka en månads försäljning är därför inkluderat i kvartalet.

- Rörelseresultat för kvartalet uppgick till -5 556 (-12 750) TSEK.

- Resultat efter finansiella poster för kvartalet uppgick till -5 570 (-12 943) TSEK.

- Periodens kassaflöde uppgick till 1 630 (17 264) TSEK. Periodens kassaflöde inkluderar nyemission, inlösen av teckningsoptioner samt inbetald teckningspremie, vilket tillfört bolaget cirka 8 MSEK.

- Resultat per aktie för kvartalet före / efter utspädning uppgick till -0,1 (-0,2) SEK.

- Eget kapital per aktie uppgick vid periodens slut till 0,3 (0,6) SEK.

- Soliditeten vid periodens slut uppgick till 76,8 (84,1) procent.

Väsentliga händelser under kvartalet

- Det nyttjades 12 075 688 teckningsoptioner av serie TO10B, motsvarande cirka 34,1 procent av utestående teckningsoptioner. Teckningskursen uppgick till 0,26 SEK per B-aktie och tillförde bolaget cirka 3,1 MSEK före emissionskostnader.

- iZafe har tecknat ett samarbetsavtal med ApoEx där Dosell är den enda läkemedelsroboten på marknaden som klarar av deras påsar. ApoEx levererar dospåsar till 3 500 patienter och sjukhus i flera av landets regioner. I Stockholm producerar företaget de dospåsar som bland annat Aleris använder sig av i sina sjukvårdsleveranser.

- iZafe tillträder förvärvet av Pilloxa, genomför en riktad emission av aktier motsvarande 5 MSEK och teckningsoptioner till kvalificerade investerare samt emitterar vederlagsfria teckningsoptioner till befintliga aktieägare.

Väsentliga händelser efter kvartalets utgång

- Dosell implementeras i två nya kommuner i Sverige med partnern Careium.

- iZafe har beviljats ett nytt patent för tryggare läkemedelshantering i hemmet.

KOMMENTARER FRÅN VD

I föregående rapport nämnde jag att vi fokuserar på ett antal viktiga områden för att säkerställa en framgångsrik framtid. Det var att stärka ägarkretsen, strategiska förvärv för att bredda vårt erbjudande, hantering av personlig data och integrering mot välfärdsplattformar samt expansion mot nya marknader och samarbeten med befintliga och nya partners.

Under kvartalet har vi levererat inom flera av dessa områden.

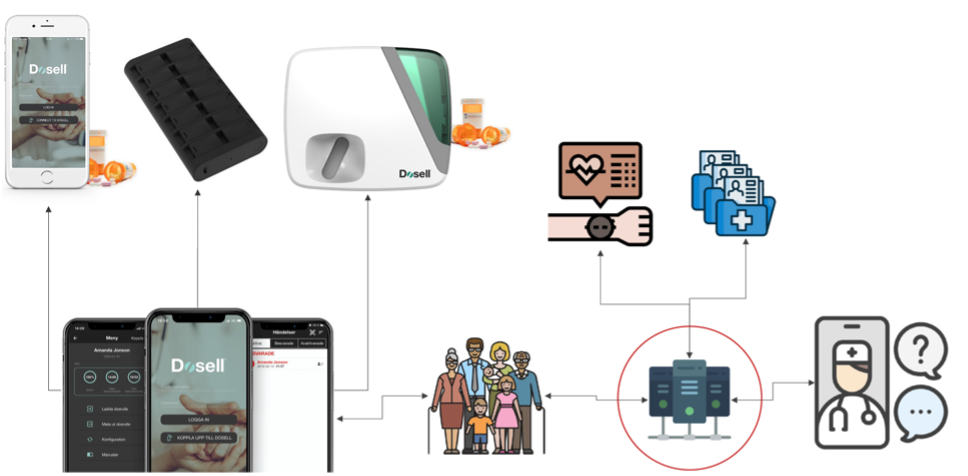

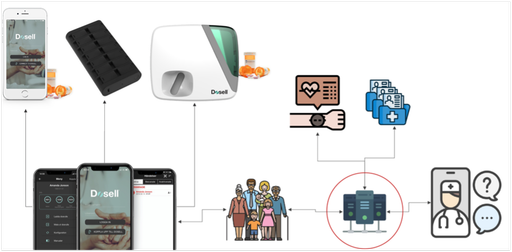

Genom förvärvet av Pilloxa, så når vi den vision vi har strävat efter, att kunna ge rätt medicin i rätt tid på fler sätt än enbart medicinering via dospåse. Vi kan nu digitalisera hela patientresan där vi tillsammans erbjuder en lösning som ger full kontroll över medicineringen, inklusive påminnelser, larm och statistik, så att medicinen tas som den ska. Därmed förbättras livskvaliteten och säkerheten för patienten, samtidigt som vi kan säkerställa all data kring medicinering som gör att vi kan erbjuda marknaden ett unikt tjänsteutbud. Denna bild visar hur vi som bolag vill erbjuda marknadsledande lösningar för våra partners som med hjälp av våra produkter och tjänster kan få data kring medicineringen, som sedan kombineras med värden från andra sensorer så att man framåt kan erbjuda en mer proaktiv vård.

Vi har säkerställt ett antal nya aktieägare som tror på bolaget på lång sikt och som kan stötta bolagets expansion på den internationella marknaden.

Tack vare vår nya unika lösning och paketering så har vi väckt stort intresse, både nationellt och internationellt, och vi har långt gångna dialoger med ett flertal aktörer i nya europeiska länder. Där vi ser att försäljningen inom kort skall generera ökade kassaflöden.

Parallellt har vi också fortsatt arbetet med att sänka kostnaderna och optimera effektivitet och lönsamhet.

iZafe har även beviljats ett nytt patent för en ännu tryggare hantering av läkemedel i hemmet kopplat till våra nya unika digitaliserade lösningar för att säkerställa rätt medicin i rätt tid, vilket stärker vår position på marknaden.

Vid förvärvet av Pilloxa genomförde vi en riktad emission för att säkerställa kortsiktig likviditet, och nu i början av mars kommer vi att genomföra en optionsinlösen för att ge våra befintliga aktieägare möjligheten att stötta bolaget.

Med en stärkt efterfrågan på våra unika lösningar internationellt och med sänkta kostnader, så ser jag optimistiskt på att de likvider som kommer in i samband med optionsinlösen medför att vi inte behöver ta in mer externt kapital innan vi blir kassaflödespositiva. Säker hantering av läkemedel är bra för användare, vårdgivare och samhälle. Att bidra till lösningar på ett stort globalt problem ger oss i iZafe inspiration och energi. Jag är stolt för det hårda arbete vi hittills utfört med ett fåtal anställda och ser fram emot en spännande framtid för vårt bolag.