iZafe Group (publ.) hereby announces that its wholly owned subsidiary Pilloxa AB is expanding its digital support for patients to Germany in collaboration with Chiesi´s local office. The implementation of the service will have an initial allowance of SEK 222 thousand of the total contract value of SEK 1 million for the 3 years agreement.

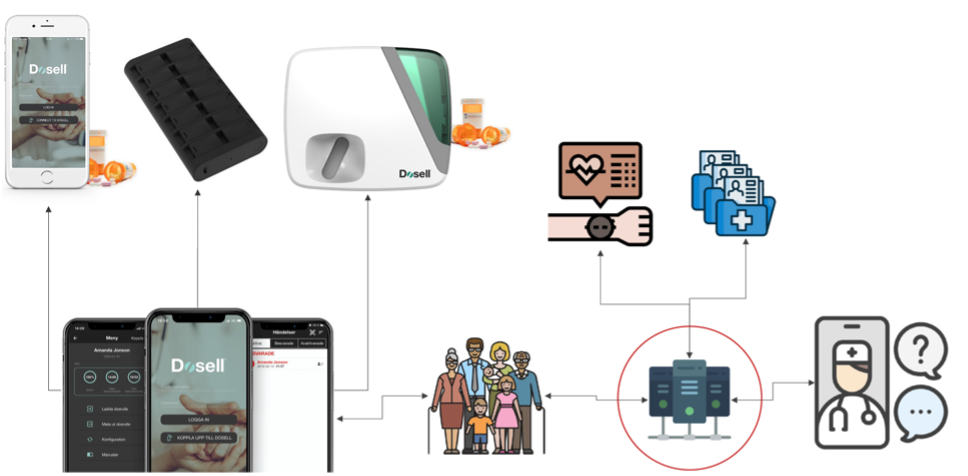

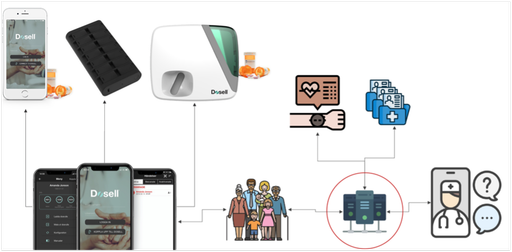

The goal of the initiative is to empower patients to take control of their treatment journey and improve their quality of life. Pilloxa's app allows patients to track their medication intake and symptoms, set reminders, and generate reports to share with healthcare providers. By using the app, patients can gain a better understanding of their treatment and make informed decisions about their care.

As part of the collaboration, Pilloxa will be providing Chiesi with anonymized data. This data will give Chiesi deep insights into patient adherence, which is critical in managing rare diseases. By working together, Pilloxa and Chiesi aim to improve patient outcomes and advance the field of rare disease treatment.

"We are excited to collaborate with Chiesi's local office in Germany to expand access to our digital support solution for patients. As our business model is based on recurring revenue for each country and therapeutic area, we look forward to broadening our collaboration to more areas and countries together with Chiesi." says Helena Rönnqvist, CMO iZafe Group & BUM Pillbox.

"We look forward to supporting all patients in germany with their treatment. The goal of this initiative is to provide as much support as we can to patients in dealing with their disease’s burden. Of the various functions of the app especially the “reports” will be of great help to patients and HCPs since both can rely on long-term information and be on the same side while speaking about the treatment and the improvement in daily life. Finally the anonymized data can give us a deep insights into adherence, which we really need in rare disease." says Mahmoud Alsani, Product Manager Rare Disease, German Office of Chiesi Global Rare Diseases.

About Chiesi Group

Chiesi is an international, research-focused biopharmaceuticals group that develops and markets innovative therapeutic solutions in respiratory health, rare diseases, and specialty care. The company’s mission is to improve people’s quality of life and act responsibly towards both the community and the environment.

By changing its legal status to a Benefit Corporation in Italy, the US, and France, Chiesi’s commitment to create shared value for society as a whole is legally binding and central to company-wide decision-making.

With over 85 years of experience, Chiesi is headquartered in Parma (Italy), operates in 30 countries, and counts more than 6,000 employees. The Group’s research and development centre in Parma works alongside 6 other important R&D hubs in France, the US, Canada, China, the UK, and Sweden.

For further information please visit www.chiesi.com.

About Pilloxa

Pilloxa is a Swedish company that works to develop apps for patients to support them in adherence to their treatment and to connect patients, healthcare providers and the pharmaceutical industry. The company provides a SaaS platform where pharmaceutical companies and other customers can design digital patient support quickly, securely and at a low cost. Connected aids such as Pilloxa's self-developed smart medication dose can also be connected to the service to support patients in taking the correct medication. Customers and partners include pharmaceutical companies such as Bayer Nordics and the Nordic office of Chiesi Global Rare Diseases, university hospitals such as the University Hospital in Oslo and universities such as the University of Gothenburg.

Read more on pilloxa.com